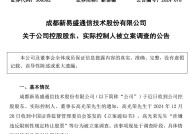

2023年一季度银行理财产品实际运作报告

- 欧洲杯直播

- 2024-12-22 21:20:57

- 7

第2页

| 2023年一季度银行理财产品实际运作报告

第3页

数据来源:粤港澳大湾区(广东)财经数据中心、南财理财通

数据说明:本报告相关榜单取数范围:1、产品成立时间在2023.1.1日前,结束时间在2023.3.31日之后; 2、各指标的取数时间

以机构官方公布的2023年3月最后一个净值日期为基准向前推算对应的指标计算区间。3、剔除信息披露不规范或净值数

据不完整的样本。如您对数据有疑问,请您与课题组联系。

版权声明:本报告版权属南方财经全媒体集团,未经课题组同意,禁止对外使用。

【本报告课题组成员】

出 品: 任天阳

总指导: 邓红辉 虞伟

编委: 王芳艳

课题统筹人: 汤懿兰

执行组长: 黄桂煊

资深金融研究员: 薛茹云 丁尽勉

金融研究员: 陈子卉 卓晓梅

金融数据总监: 张稆方

数据分析: 马怡婷

媒体策划: 罗晶晶 林慧铭 石水新 杨慧嫦 王学权 吴凡

设计总监: 林军明

设计统筹: 林潢 胡博

设计: 黎旭廷 吴颖文 卢红志

审校: 强燕

助理研究员:王晓琪 黄间焕 覃敏仪

第4页

| 2023年一季度银行理财产品实际运作报告

C O N T E N T S

目 录

引言

03 第一章 现金管理类理财产品运作分析

04 1.1 发行存续概览:

招银理财新发居首达29只,多机构存续量竟低于5只

06 1.2 理财风云榜(现金机构榜):

平均收益率跌至2.3%,中银理财以2.5%登顶

07 1.3 理财风云榜(现金产品榜):

7家机构荣登单品前十,3%收益率终成历史

09 第二章 纯固收类理财产品运作分析

10 2.1 发行概览:

徽银理财67只数量领先,债市波动下封闭式占主流

13 2.2 存续情况:

信银理财531只数量领先,6个月-2年期产品近半

15 2.3 理财风云榜 (纯固收产品榜):

兴银理财登榜3席,信银理财、中邮理财Q1收益超3%排第一、第二

01

18 第三章“固收+权益”类理财产品运作分析

19 3.1 发行概览:平均募集规模降超50%,新发以封闭和长期为主

22 3.2 存续情况:28家机构近5千产品,相比纯固收业绩未见明显优势

24 3.3 理财风云榜(“固收+权益”机构榜):

高盛工银理财3.96%季度收益排第一,

平安理财打造多资产多策略体系

26 3.4 理财风云榜(“固收+权益”产品榜):

上银理财产品遭遇巨额赎回,净值跳涨15.84%

第5页

80 第七章 权益类理财产品运作分析

81 7.1 发行概览:即使理财公司发行态度谨慎,权益市场发行仍有所回暖

83 7.2 存续情况:13只存续公募权益理财仍处破净状态

84 7.3 理财风云榜(权益大盘榜):

一季度公募权益理财跑输大盘,科技股与资源股贡献高收益

86 7.4 理财风云榜(权益产品榜):

宁银理财、民生理财登榜前二,9只产品Q1收益超3%

43 第五章 结构性理财产品运作分析

44 5.1 发行概览:

平安理财发行达97只,工银理财停发9月后重启,华夏理财新“入局”

46 5.2 运作模式:封闭式产品占主流,累计发行量占比69.52%

49 5.3 投资性质:固收类产品占主流,累计发行量占比79.11%

51 5.4 产品结构“:二元看涨自动赎回”位列市场第一大结构

57 5.5 挂钩标的:中证500为第一大标的,中证1000关联型产品发行加速

60 5.6 业绩比较基准:部分“二元看涨自动赎回”产品报价走低

63 5.7 理财风云榜(结构性产品榜):

信银理财斩获结构性理财业绩冠军,一季度净值涨幅达4.10%

30 第四章 混合类理财产品运作分析

31 4.1 发行概览:发行量同比锐减64%,单机构最高新发仅9只

35 4.2 存续情况:工、农、中、建存量最大,封闭型占比52.87%

38 4.3 理财风云榜(混合机构榜):

苏银理财、南银理财季度收益超2.4%业绩分列第一、第二,近98%产品净值修复

40 4.4 理财风云榜(混合产品榜):

汇华理财“汇泽”季度收益超7%排第一,累计收益高达26%

65 第六章 衍生品类理财产品运作分析

66 6.1 理财公司累计发行衍生品理财182只,宁银理财发行量第一超招银理财

68 6.2“雪球类”产品单季发行量环比爆增159.38%

71 6.3“阶梯型雪球”位列第一大“雪球”子结构,占比78.95%

74 6.4 中证500指数位列第一大挂钩标的,中证1000指数挂钩型产品发行提速

76 6.5“阶梯型雪球”产品业绩基准均值跌破10%关口

第6页

| 2023年一季度银行理财产品实际运作报告

附:图表报告清单

图表1: 2023年一季度理财公司现金类产品发行数量

图表2: 2023年一季度末理财公司现金管理类产品存续数量

图表3: 2023年一季度理财公司现金管理类产品收益榜单

图表4: 2023年一季度理财公司现金管理类产品业绩TOP10

图表5: 2023年一季度理财公司纯固收产品发行数量

图表6: 2023年一季度新发纯固收产品运作模式分布

图表7: 2023年一季度新发纯固收产品投资周期分布

图表8: 2023年一季度末理财公司纯固收产品存续数量

图表9: 2023年一季度末存续纯固收产品运作模式分布

图表10: 2023年一季度末存续纯固收产品投资周期分布

图表11: 2023年一季度理财公司纯固收公募产品业绩TOP10

图表12: 2023年一季度理财公司“固收+权益”产品发行数量月度变化

图表13: 2023年一季度理财公司发行“固收+权益”产品数量

图表14: 2023年一季度末理财公司存续的“固收+权益”产品数量分布

图表15: 2023年一季度末理财公司存续的“固收+权益”产品投资周期分布

图表16: 理财公司公募“固收+权益”产品和纯固收产品今年以来收益率比较(截至2023年一季度末)

图表17: 2023年一季度理财公司“固收+权益”公募产品净值增长率均值

图表18: 2023年一季度各投资周期“固收+权益”公募产品最大回撤均值

图表19: 2023年一季度理财公司“固收+权益”公募产品业绩TOP10

图表20: 上海银行“净享利”系列开放式净值理财产品0308期净值曲线

图表21:“净享利系列开放式理财产品0308期”资产配置情况

图表22:“净享利系列开放式理财产品0308期”前十项资产明细

图表23: 2023年一季度理财公司混合类公募产品发行数量

图表24: 2023年一季度新发混合类公募产品运作模式分布

图表25: 2023年一季度新发混合类公募产品风险等级分布

图表26: 2023年一季度新发混合类公募产品投资周期分布

图表27: 2023年一季度新发混合类公募产品业绩比较基准均值

图表28: 2023年一季度混合类公募产品募集规模TOP10

图表29: 2023年一季度末理财公司混合类公募产品存续数量

图表30: 2023年一季度末理财公司存续混合类公募产品风险等级分布

图表31: 2023年一季度末存续混合类产品运作模式分布情况

图表32: 2023年一季度末存续混合类公募产品投资周期分布

图表33: 2023年一季度末各理财公司混合类公募产品净值增长率均值

图表34: 2023年一季度末理财公司混合类产品业绩TOP10

图表35: 2023一季度末理财公司累计发行的结构性产品数量

图表36: 2019年四季度至2023年一季度理财公司结构性产品季度发行量走势

图表37:2019年四季度至2023年一季度累计发行量排名前五的理财公司结构性产品季度发行量走势

图表38: 截至2023年一季度末理财公司累计发行的结构性产品运作模式数量分布

图表39: 截至2023年一季度末不同理财公司结构性产品在不同运作模式上的数量分布

图表40: 2019年第四季度至2023年第一季度理财公司不同运作模式结构性产品发行数量走势

图表41: 截至2023年一季度末理财公司累计发行的结构性产品投资性质数量分布

图表42: 截至2023年一季度末理财公司累计发行的结构性产品系列

图表43: 截至2023年一季度末理财公司不同保本型策略结构化产品累计发行数量

图表44: 2019年四季度至2023年一季度“二元看涨自动赎回”“单向看涨鲨鱼鳍”“牛市看涨价差”发行量占保本型策略结

构产品发行量的比例走势

第7页

图表45: 截至2023年一季度末哥理财公司不同保本型策略结构的累计发行数量占比

图表46: 截至2023年一季度末不同理财公司累计发行的非保本型策略产品数量结构

图表47: 2021年第二季度至2023年第一季度理财公司非保本策略结构性产品发行走势

图表48: 截至2023年一季度末理财公司结构性产品挂钩标的类型分布

图表49: 2019年第四季度至2023年一季度理财公司挂钩不同标的类型的结构性产品发行数量走势

图表50: 2019年第四季度至2023年第一季度中证500、中证1000、沪深300三大股票指数关联型理财产品发行走势

图表51: 2021年第四季度至2023年第一季度理财公司投资周期为6-12个月(含)的公募类中证500指数关联型“二元看

涨自动赎回”产品业绩基准上线均值走势(敲出价:期初价*100%)

图表52: 2023年一季度投资周期为6-12个月(含)的公募固收类中证1000指数关联型“二元看涨自动赎回”产品业绩基准

上限均值(敲出价*100%)

图表53: 2023年一季度投资周期为12-18个月(含)的公募固收类中证1000指数关联型“二元看涨自动赎回”产品业绩基

准上限均值(敲出价:期初价*100%)

图表54: 2023年一季度理财公司结构性产品业绩TOP10

图表55: 截至2023年一季度末各理财公司衍生品类理财累计发行总量

图表56: 2021年第三季度至2023年第一季度理财公司衍生品类理财季度发行量

图表57: 2021年第三季度至2023年第一季度不同理财公司衍生品类理财季度发行量走势

图表58: 截至2023年一季度末理财公司不同结构衍生品累理财累计发行数量占比

图表59: 2021年第三季度至2023年第一季度理财公司不同结构衍生品理财发行数量走势

图表60: 截至2023年一季度末不同理财公司发行的衍生品理财结构类型及数量

图表61: 截至2023年一季度末理财公司发行的衍生品理财系列

图表62: 截至2023年一季度末理财公司不同雪球产品累计发行数量占比

图表63: 2022年第二季度至2023年第一季度理财公司不同雪球结构产品发行数量走势

图表64: 截至2023年一季度末理财公司衍生品理财不同挂钩标数量占比

图表65: 2021年第三季度至2023年第一季度理财公司不同挂钩标的衍生品理财季度发行量走势

图表66: 2022年二季度至2023年一季度中证500指数挂钩型“阶梯型雪球”产品业绩基准均值走势(敲入价:70%)

图表67: 2022年第二季度至2023年一季度不同理财公司中证500指数挂钩型“阶梯型雪球”产品业绩基准均值走势(敲

入价:70%)

图表68: 2022年第三季度至2023年第一季度中证500指数挂钩型“双降型雪球”产品业绩基准下限均值走势(敲入价:

70%)

图表69: 2022年第三季度至2023年第一季度中证500指数挂钩型“双降型雪球”产品业绩基准上限均值走势(敲入价:

70%)

图表70: 2022年第三季度至2023年第一季度中证500指数挂钩型“双降型雪球”产品业绩基准区间中枢的均值走势

图表71: 2023年一季度理财公司权益类产品存续数量分布

图表72: 2023年一季度权益类银行理财与大盘业绩对比

图表73: 2023年一季度各理财公司权益类公募产品业绩表现

图表74: 2023年一季度理财公司权益类公募产品收益榜单

图表75: 宁银理财两款权益类公募产品净值趋势变化(自2021年7月31日至今)

图表76:“宁耀权益类全明星策略开放式产品1号”和“宁耀权益类优质成长FOF策略开放式产品2号”历史产品份额变化

图表77:“宁耀权益类全明星策略开放式产品1号”和“宁耀权益类优质成长FOF策略开放式产品2号”权益资产配置比例

变化

图表78:“宁耀权益类全明星策略开放式产品1号”和“宁耀权益类优质成长FOF策略开放式产品2号”前十项资产对比

图表79: 2023年一季度“宁耀权益类全明星策略开放式产品1号”和“宁耀权益类优质成长FOF策略开放式产品2号”持

仓基金收益表现

第8页

| 2023年一季度银行理财产品实际运作报告

穿越2022年的理财机构和投资者,面对着一连串的挑战。“资管新规”的正式出

台,国内外经济形势的复杂多变,股债市场的多次震荡,以及理财产品的“破净”现

象,这些都成为市场的焦点。然而,资产管理行业正在迎来一个新的发展阶段,踏上

了通向“本源”的全新征程。

进入2023年,尽管资本市场依旧变幻莫测,但一季度的理财市场却呈现出

向好的势头——市场格局趋于稳定,底层资产的波动放缓,产品“破净”得到收

敛,创新产品层出不穷。在监管、理财公司和媒体一系列投教活动推动下,投

资者们也开始不再单一追求一条倾斜笔直向上的净值曲线,逐渐坦然接受

了市场的起起落落,与管理人一同在波动中前行。

尽管经历了市场的风风雨雨,理财公司管理规模仍稳步增长,经营

业绩表现保持稳健。仅在 2022 年,理财公司的管理规模增长近

30%。根据部分上市银行2022年年报数据,有9家理财公司管理规

模超过了万亿,8家理财公司的净资产规模突破百亿,13家理财公

司净利润超过十亿。

怀着坚定的责任心和使命感,理财公司积极参与市场竞

争,在2023年的第一季度纷纷进军个人养老金市场,推出个

人养老金理财产品,同时行业自律管理得到加强。截至

2023年一季度末,已有18只理财产品纳入了个人养老金

制度。

在个人养老金融体系中,养老理财产品是较早起

步的一部分。截至一季度末,据南财理财通课题组

F O R E W O R D

引 言

01

第9页

统计,理财公司已经发行了发行51只养老理财产品,累计

发行规模达 1004.9 亿元,投资者人数合计 46.7 万人。然

而,养老理财产品同质化问题日益突显,核心竞争力尚未形

成。因此,理财公司需要继续努力,保持产品低回撤和高收益

的平衡,加大投研力度,增加多样化的产品供给,完善养老投教体

系,以抢占养老第三支柱带来的机遇。

作为南财理财通,我们也在媒体优势、研究能力和独家数据库的

支持下,与理财公司携手并进,共同成长。截至2023年7月,南财理财

通课题组已刊发超600期《机警理财日报》,并于2023年第一季度发布

了《2022年中国银行理财产品实际运作报告》,报告共计169页,字数超

10万字,得到行业的高度认可。

除此之外,南财理财通还打造了中国首个权威银行理财评级体系AssetSTAR,并上线相应的金融科技 saas 系统产品,对标理财版晨星评级。目前,

AssetSTAR银行理财评级系统已在广州数据交易所成功挂牌上市。2023年6月

16日,南财理财通凭借在银行理财领域精心培养的数据治理能力荣获中国电子银

行网、数字金融联合主办的第六届数字金融创新大赛的数字治理案例金奖,从130

家金融、互联网科技公司共计240个项目中脱颖而出,成为历史上唯一获此奖项的

媒体单位,可谓是打破了历史。

7月和8月,南财理财通将陆续发布《2023年一季度银行理财产品实际运作报

告》和《2023年上半年银行理财产品实际运作报告》,并在2023年中国资产管理年

会上发表重大课题研究成果,敬请关注!

02

第10页

| 2023年一季度银行理财产品实际运作报告

CHAPTER 1

现金管理类理财产品

运作分析

CHAPTER 1

现金管理类产品的收益率持续下降,投资者需要寻找更有竞争力

的选择。在如此激烈的市场竞争中,谁能为投资者提供稳定且可靠的

收益?哪些策略能在低收益时代脱颖而出?当投资者的选择日益多样

化时,应如何做出明智的投资决策?

本章聚焦现金管理类产品具体分析,将探讨上述这些问题,并为机

构提供有益的建议,助机构在现金管理类理财产品市场中迎接新挑战,

实现更好的投资回报。

03 | 2023年一季度银行理财产品实际运作报告

第11页

1.1 发行存续概览:

招银理财新发居首达29只,多机构存续量竟低于5只

《关于规范现金管理类理财产品管理有关事项的通知》(以下简称“现金新规”)

正式文件将现金管理产品的过渡期设置为2022年底,进入2023年,现金管理类产

品整改过渡期随之结束。现金管理类产品在投资范围、投资集中度、流动性、组合久

期、估值方法、偏离度等规定上参照货币基金的要求靠齐,产品也在渐进式整改过后

重新发力,进一步调整资产配置比例以创造新的竞争优势。

从发行数量来看,据南财理财通数据,2023年第一季度有15家理财公司发行了

90只现金管理类产品。虽然在现金管理类产品受到了多方面的限制,导致其一度发

行遇冷,理财公司开始热推最低持有期产品以承接规模,但从一季度发行情况来看,

现金类产品冰冻期已过,产品发行热度回温。

具体到各机构,招银理财新发了29只产品,主要为“招赢日日金”“招赢日日享”

“招赢日日欣”“招赢朝招金”系列产品;平安理财新发15只,为“灵活宝”“日添利”

“天天成长”系列产品;信银理财新发13只,均为“日盈象天天利”系列产品;其他理

财公司的发行量均未超过10只,光大理财、杭银理财、华夏理财和农银理财更是各

第一章 现金管理类理财产品运作分析

04

第12页

| 2023年一季度银行理财产品实际运作报告

自仅发行1只现金类产品。

在存续产品数量上,截至2023年3月31日,理财公司共存续261只现金管理类

产品。其中,招银理财存续44只现金管理类产品,为存续数量最多的理财公司;信

银理财、平安理财紧随其后,分别存续36只、34只现金类产品。

城农商行理财公司的现金管理类产品存续数量相对较少,均分别低于10只,其

中,杭银理财、徽银理财、南银理财、上银理财、渝农商理财仅各自仅存续2只现金类

产品。此外,2022年8月获批开业的恒丰理财仅有1只现金管理类产品,而合资理

财公司则未发行此类产品。

05

第13页

1.2 理财风云榜(现金机构榜):

平均收益率跌至2.3%,中银理财以2.5%登顶

从全行业收益走势来看,2023年一季度理财公司现金管理类产品收益优势锐

减,平均七日年化收益率仅为2.31%。还有3家理财公司的平均七日年化收益率跌

破2%,包括工银理财、中邮理财和农银理财,其现金类产品收益较货币基金已几乎

无相对优势。

值得关注的是,中银理财的现金类理财产品平均七日年化收益率达2.544%位

列一季度榜首,除“中银理财-惠享天天”“中银理财-乐享天天”“中银理财-尊享天天”

“中银理财-日积月累日计划”系列收益保持一贯领先外,美元产品“中银理财-QDII

日计划(美元版)”一季度平均七日年化均在3.8%以上,其中K份额的七日年化高达

5.22%。除中银理财外,青银理财现金类产品一季度平均七日年化也超2.5%。

聚焦那三家一季度平均七日年化跌破2%的理财公司来看,工银理财存续现金

管理类产品中“添利宝”、法人“添利宝”、法人“添利宝2号”一季度平均七日年化均在

1.8%左右,收益表现平平;中邮理财的“邮银财富·理财宝”一季度平均七日年化收益

率仅为1.783%;农银理财的“农银时时付”系列产品一季度整体表现也不尽如人意。

第一章 现金管理类理财产品运作分析

06

第14页

| 2023年一季度银行理财产品实际运作报告

1.3 理财风云榜(现金产品榜):

7家机构荣登单品前十,3%收益率终成历史

据南财理财通数据,2023年一季度现金管理产品收益榜单中,浦银理财、兴银

理财、青银理财、信银理财、渝农商理财、光大理财、杭银理财共7家理财公司产品跻

身前十。上榜机构均为股份行理财公司和城农商行理财公司,无国有行理财公司产

品上榜。

从产品上榜数量看,兴银理财呈霸榜之势,上榜3只产品——“日日新1号净值

型理财产品C”“添利天天宝6号净值型理财产品”和“添利9号净值型理财产品J”。

“现金新规”过渡期后,投资范围、久期、杠杆水平等要求均受一定限制的现金类

产品收益走低,一季度无产品平均收益超3%。具体来看,一季度收益排名前三的现

金管理类产品分别是浦银理财“天添利普惠现金管理产品2301229054”、兴银理财

“日日新1号净值型理财产品C”以及青银理财“天天开薪净值型人民币理财计划”,

2023年一季度七日年化收益率均值依次为2.938%、2.631%和2.627%。

值得关注的是,2023年第一季度没有任何一只现金管理类银行理财的平均七

日年化收益率突破 3%,与 2022年、2021 年相比差距巨大,3%的收益率不复存

在,成为了历史。

07

第15页

截至2023年一季度末,兴银理财“日日新1号”下设8个子份额,分别为 A、B、

C、D、E、F、G(新客专属)、工行、私银。根据“日日新1号”2023年一季度运作报告,

截至 2023 年 3 月 31 日,产品份额总数为 782.751 亿份,其中 E 份额规模最高,为

181.961亿份;G份额规模最低,为1.175亿份。此后,该产品又新设I、J份额,目前

已有10个子份额。

据兴银理财披露,2023年一季度A份额七日年化收益率均值2.5766%,B份额

七日年化收益率均值2.6274%,C份额(工行)七日年化收益率均值2.6314%,D份

额七日年化收益率均值2.2894%,E份额七日年化收益率均值2.6063%,F份额七日

年化收益率均值2.5678%,G份额七日年化收益率均值2.5358%,私银份额七日年

化收益率均值2.665%。

在产品运作上,鉴于一季度短端利率在理财赎回风波和复苏预期下配置价值凸

显,该产品在平衡负债波动的前提下适当加大了中高等级信用债、ABS、同业存单、

存放同业等票息资产的构建力度,同时维持中性偏短杠杆水平增厚组合收益。

值得关注的是,兴银理财该产品为双投资经理管理,陈施颖女士为清华大学理

学学士、金融学硕士,现任“兴业银行金雪球添利快线净值型理财产品”、“兴业银行添利1号”净值型理财产品、兴业银行“现金宝(1号)人民币理财计划”、兴银理财“添

利8号净值型理财产品”、兴银理财“日日新1号净值型理财产品”“添利天天宝”系列

投资经理;李刚刚先生为清华大学工学学士、硕士,从事理财产品投资组合管理工

作,协助管理总规模逾千亿,现担任“兴银理财添利8号净值型理财产品”和“兴银理

财日日新1号净值型理财产品”投资经理助理。

第一章 现金管理类理财产品运作分析

08

第16页

| 2023年一季度银行理财产品实际运作报告

CHAPTER CHAPTER21

纯固收产品在当前金融市场中扮演着重要的角色,它们提供了一

种相对稳定和可靠的投资选择。近期,南财理财通的数据显示,纯固收

类银行理财产品在 2023 年第一季度表现出了一些引人注目的趋势。

在这个章节中,我们将分析一季度纯固收产品的发行情况和存续数量,

探讨封闭式产品的主导地位以及债市波动对产品发行策略的影响。同

时,我们还将关注投资周期和不同机构的产品布局,揭示纯固收产品领

域的一些有趣现象。

一季度中,哪些理财公司的纯固收产品表现出色?封闭式产品为

何占据主导地位?债市波动对产品发行策略有何影响?投资周期和产

品期限之间存在何种关系?不同机构在纯固收产品上的布局有何特

点?哪些机构和产品荣登理财风云榜?

| 2023年一季度银行理财产品实际运作报告

纯固收类理财产品

运作分析

09

第17页

2.1 发行概览:

徽银理财67只数量领先,债市波动下封闭式占主流

南财理财通数据显示,2023年一季度理财公司新发582只纯固收产品,发行量

较2022年同期增长121只,涨幅达26.19%。

从各理财公司发行情况来看,2023 年一季度,徽银理财纯固收产品发行量最

多,为67只;信银理财、工银理财紧随其后,发行分别为65只、61只。杭银理财、中

银理财和华夏理财新发纯固收产品数量也超40只。此外,有11家理财公司发行量

不足10只,其中宁银理财和施罗德交银理财仅分别发行唯一一只纯固收产品。

从运作模式来看,2023年一季度理财公司新发的582只纯固收产品均为净值型

产品,其中封闭式净值型占比有529只,占比90.89%;开放式净值型产品有53只,占

比9.11%。

第一章 现金管理类理财产品运作分析

10

第18页

| 2023年一季度银行理财产品实际运作报告

南财理财通课题组认为,封闭式纯固收产品发行量居高与债市波动行情下产品

发行策略的调整有关,2022年11 月债市大幅调整引发连锁“踩踏”反应后,为满足

投资者对理财产品净值稳健向上的需求,理财公司大量发行摊余成本法估值、混合

估值的封闭式产品稳净值、保规模。而根据“资管新规”第十八条规定,目前只有两

类封闭式产品可以使用摊余成本法估值:一是所投金融资产以收取合同现金流量为

目的并持有到期;二是所投金融资产暂不具备活跃交易市场,或者在活跃市场中没

有报价、也不能采用估值技术可靠计量公允价值。

在债市波动行情下,摊余成本法估值的产品能够为客户提供更好的投资体验,

投资者不会恐慌抛售,避免短期“追涨杀跌”,也更方便理财公司投资端做流动性管

理。因此,理财公司封闭式理财产品发行量“逆袭”。

从投资周期来看,1-2年投资周期的纯固收产品最受理财公司偏爱,合计数量

180只,占比31%;其次6-12个月投资期限产品发行145只,占比25%。相较而言,

较短期限和较长期限的纯固收产品新发则较少,1-3个月、3年以上投资期限产品分

别发行13只、8只,占比均为2%。

11

第19页

第一章 现金管理类理财产品运作分析

12

第20页

| 2023年一季度银行理财产品实际运作报告

2.2 存续情况:

信银理财531只数量领先,6个月-2年期产品近半

据南财理财通数据,截至2023年一季度末,理财公司存续的纯固收产品总量4,

004只。从各机构存续数量上看,信银理财产品数量一骑绝尘,存续531只纯固收产

品,发行量上排行业第一;招银理财、徽银理财分别存续346只、345只,数量相近;平

安理财、工银理财、中银理财、建信理财、兴银理财存续纯固收产品数量均超200只。

此外,新开业不久的民生理财、广银理财、北银理财和恒丰理财从母行承接及新

发纯固收产品数量不多,存续产品数量均在10只以下。合资理财公司产品布局重

点依旧集中于固收+、混合类及权益类产品,贝莱德建信理财、施罗德交银理财、汇华

理财存续纯固收产品仅分别为4只、2只和1只。

从运作模式来看,截至2023年一季度末,存续纯固收产品中开放式和封闭式净

值型产品数量分布较为平均,分别为2,035只、1,956只,并未出现一季度新发纯固

收产品情况中封闭式产品占比居高的情况。

13

第21页

从投资周期来看,6-12个月和1-2年投资周期存续纯固收产品数量较多,依次

为960只、964只,合计占比近五成,也意味着存续纯固收产品以6个月-2年投资周

期为主流。1-3个月短期限产品存续数量较少,占比仅7%。

第一章 现金管理类理财产品运作分析

14

第22页

| 2023年一季度银行理财产品实际运作报告

2.3 理财风云榜(纯固收产品榜):

兴银理财登榜3席,

信银理财、中邮理财Q1收益超3%排第一、第二

南财理财通数据显示,2023年一季度理财公司纯固收产品收益排行榜中,有5

家理财公司的产品上榜,分别是信银理财、中邮理财、兴银理财、华夏理财和徽银理

财。其中,兴银理财上榜3只产品,是上榜产品数量最多的机构,信银理财、华夏理

财和中邮理财各上榜2只产品,徽银理财上榜1只产品。

一季度收益榜单前3名分别为信银理财“同盈象强债稳健一年持有期1号理财

产品”、中邮理财“邮银财富·鸿运最短持有180天型1号人民币理财产品”和“邮银财

富·鸿运一年定开21号人民币理财产品”,一季度净值增长率依次为3.17%、3.05%

和2.97%。

榜首信银理财“同盈象强债稳健一年持有期1号理财产品”于2022年8月11日

开始运作,业绩比较基准为3.2%-5%。目前该系列理财产品属性为强债稳健产品,

主要投资银行间短融中票、PPN、交易所公司债、资产支持证券、资产支持票据等信

用债品种,权益部分主要通过委外以及公募基金进行投资。该产品最短持有期为

363个自然日,即投资者连续持有超363个自然日后,方可在开放日的交易时间发起

15

第23页

相应份额的赎回申请。

信银理财这个产品在收费上收取分别为0.40%/年的销售服务费率、固定服务费

率以及0.04%/年的托管费率。在浮动管理费的收取上,该产品以业绩比较基准的中

枢为基准,对于超过 4.10%的部分,按照30%的比例收取浮动管理费。据该产品费

率优惠公告显示,其销售服务费率、固定服务费率均调降至0.25%/年,优惠后整体费

率仅 0.54%/年。截至 2023 年一季度末,“同盈象强债稳健一年持有期 1 号理财产

品”存续规模3926.87万份,资产总净值4036.54万元。

榜单亚军和季军均为中邮理财产品,“邮银财富·鸿运最短持有180天型1号人

民币理财产品”和“邮银财富·鸿运一年定开21号人民币理财产品”分别成立于2021

年5月13日、2021年11月4日,两只产品在今年一季度均在获取较高投资回报的同

时保持低回撤,运作表现较优。

在资产配置上“,鸿运最短持有180天型1号”与“鸿运一年定开21号”主要投向

为债券资产,无非标及委外资产。2023年一季度末,鸿运最短持有180天型1号债

券资产占比 96.39%,拆放同业及买入返售占比 2.69%,现金及银行存款占比

0.92%;鸿运一年定开21号债券资产占比98.01%,现金及银行存款占比1.99%。

中邮理财投资经理对课题组表示,上述两只产品在投资策略上主要通过择券获

取超额利差,产品个券效应较为明显,同时根据市场形势灵活调整组合久期,抓取趋

势性机会,比如今年两会后,市场担忧的“强刺激”落空,产品及时拉长久期,抓住了3

月份后债市快速上涨的行情;今年以来两只产品已实现较好回报,后期将注重回撤

控制,平滑净值曲线,提升投资者持有体验。

对于今年债市行情,中邮理财对课题组表示,今年以来,债券市场的走势明显超

出年初市场预期。在经历去年债市的快速调整后,市场在年初普遍谨慎,久期偏

短。机构普遍的防守姿态,使得市场对2、3月份超预期的金融数据有所钝化,同时

市场对经济复苏强度进行一定修正,在信用债供给偏少,城商行、农商行配债力度加

大的情况下,信用债率先启动行情。进入二季度,利率债、信用债均出现明显上涨,

大量机构取得了不错的收益,也存在不少止盈的动力;同时,随着市场快速上涨,利

率点位已处在相对低位,机构逐渐趋于谨慎。

展望后市,中邮理财认为,考虑到今年资金面宽松程度不及去年三季度以及强

于去年的经济基本面,去年10月份低点或将成为一个强阻力位,短期内债券市场可

能进入震荡偏强的阶段,很难持续4、5月份的涨势。从各种因素来看,基本面预期

由强转弱,信用债供给偏少,资金面维持宽松格局,预计下半年债券市场风险有限,

仍存在上行动力,但空间收窄,票息价值将占主导。

平安理财多维度拓宽旗舰固收边界的新尝试—“启元”系列也值得关注。“启元”

第一章 现金管理类理财产品运作分析

16

第24页

| 2023年一季度银行理财产品实际运作报告

系列定位多资产多策略的固收类理财,于2022年4季度创设发行,在标准化债券

投资策略基础上,升级打造多资产、多策略轮动收益增强效果,在相对稳定的收益中

枢基础上,增加优先股、对冲打新等对冲工具,对单一资产风险免疫力更强,产品系

列策略布局更具灵活性。

运作以来“,启元”系列底层多策略组合体现配置优势,受市场震荡影响小,历史

最大回撤小。“启元添利”系列定位中低波动的稳健理财,已发行的最低持有期产品

为 7 天/30 天/90 天持有,截至 2023 年 5 月 24 日,成立以来年化收益率 3.28%~

4.23%,成立以来最大回撤0.02%~0.10%,稳定性优于中债综合财富指数。“启元策

略”系列在延续“启元添利”系列策略的基础上,引入更高比例的多元交易策略,择机

利用小比例仓位抓取权益多头机会,已发行的最低持有期产品180天/360天持有,

截至 2023 年 5 月 24 日,成立以来年化收益率 3.82%~4.24%,成立以来最大回撤

0.22%~0.23%,控制波动的同时收益弹性更高。

此外,“启元”系列也在不断丰富产品运作模式,提供多种产品类型匹配投资者

流动性需求。“启元”系列项下今年新发定开类型产品,目前涵盖6个月和12个月两

种期限,在满足一定流动性的基础上,抓取市场机会增强收益,持有期限越长,越有

助于降低市场短期波动的影响。截至2023年5月24日,“启元”系列已有8期定开

产品发行成立,“启元添利六个月定开”系列成立以来年化收益率 5.52%~7.11%,

“启元策略六个月定开”系列成立以来年化收益率6.02%~8.22%,定开系列产品实

际回撤在11bp以内,应对市场波动效果相对良好。

17

第25页

CHAPTER 1

“固收+权益”类理财产品

运作分析

CHAPTER 3

2023年第一季度“,固收+权益”银行理财产品较2022年第四季度取得了令人

瞩目的业绩,吸引了众多投资者的关注。在这个赛道,不少管理人脱颖而出,以其

优秀的平均收益率证明了他们在资产管理方面的实力。

“固收+权益”银行理财的平均收益率第一季度排名如何?长期投资周期与

收益率之间存在什么样的关系?在追求收益率的同时,管理人应如何平衡风险和

回撤?本章节南财理财通课题组聚焦“固收+权益”理财产品的实际运作情况。

18

第26页

| 2023年一季度银行理财产品实际运作报告

3.1 发行概览:

平均募集规模降超50%,新发以封闭和长期为主

据南财理财通数据,2023年一季度,有27家理财公司发行“固收+权益”理财产

品,合计新发产品数量为364只(以产品登记编码为统计标识),同比2022年一季度

的765只严重下滑,降低了52.42%。

具体来看,今年Q1“固收+权益”产品发行总量虽然同比下滑严重,但月度发行

量呈现逐月递增的趋势,可见2022年的“股债双杀”和赎回潮余波仍然显著地冲击

了今年一季度整体理财公司发行含权产品的意愿,导致“固收+权益”理财产品发行

数量大幅度萎缩,而随着赎回潮余波影响的缓步消退,以及债券市场和权益市场在

去年12月之后探底回升,含权产品的发行量也开始大幅增加。

从发行规模看,在364只“固收+权益”产品中,有306只新发产品公布了实际募

集规模情况。据南财理财通数据,今年一季度155只“固收+权益”新品理财合计募

集规模为885.57亿元,单品平均募集规模为2.89亿元。而去年一季度703只公布

实际募集规模的产品合计募集规模为4,264.79亿元,单品平均募集规模为6.07亿

元。同比来看,今年一季度无论是从合计募集规模还是单品平均募集规模均大幅下

19

第27页

降,其中合计募集规模同比下降79.24%,单品平均募集规模下降52.39%。

从风险等级来看,2023年Q1新发行的“固收+权益”产品中,二级(中低风险)产

品有 307 只,三级(中风险)产品有 57 只,各自占比分别为 84.34%和 15.66%,而

2022年Q1新发行的“固收+权益”产品中,二级(中低风险)产品和三级(中风险)产

品各自占比分别为65.52%和34.38%,二级(中低风险)产品的占比相比去年增加了

18.82%。而在公布了实际募集规模情况的新发产品中,二级(中低风险)产品的平

均募集规模为3.10亿,三级(中风险)产品的平均募集规模为1.75亿,而2022年二

级(中低风险)和三级(中风险)产品的平均募集规模分别为6.25亿和5.73亿。

发行数量反映了理财公司的发行意愿,而发行规模则代表了投资者的投资意

愿。受2022年股债双重冲击和“赎回潮”的影响,投资者进一步意识到债券的安全

性并不是绝对的,而“固收+”的“+”部分也可能无法为组合带来正向收益,因此,投资

者购买意愿大幅下降,同时其风险偏好降低,更倾向于购买风险更低的理财产品,因

此理财公司推出的含权理财产品的风险等级和募集资金规模都会受到一定影响。

具体到理财公司上,上银理财、宁银理财和中银理财包揽2023年一季度“固收+

权益”产品发行数量前三名,发行数量分别为42只、42只和36只,占发行总量比例

分别为11.54%、11.54%和9.89%,共占32.97%,而有6家理财公司只新发了1只或

2只理财产品。

其中,上银理财发行的产品有“悦享利”“净享利”和“价值甄选”三个系列,各系

列的产品数量分别为19、15、8只。南财理财通数据显示,具体来看,这42只产品均

第三章“固收+权益”类理财产品运作分析

20

第28页

| 2023年一季度银行理财产品实际运作报告

为风险等级为二级(中低风险)的公募产品,其中有26只为封闭式净值型,16只为开

放式净值型,投资周期主要分布在6-24个月之间。

募集方式上,2023年一季度理财公司发行的“固收+权益”产品以公募为主,占

比达到86.54%;运作模式上,开放型产品为80只,占比21.98%,封闭型产品为284

只,占比78.02%;投资周期上,产品投资期限主要集中在1-3年之间,其产品数量占

比为59.62%。可见,理财公司倾向于采用封闭式、长期限的方式降低短期波动对投

资者的影响,避免出现大幅赎回现象,也易于理财公司管理。

21

第29页

3.2 存续情况:28家机构近5千产品,

相比纯固收业绩未见明显优势

据南财理财通数据,截至2023年一季度末,28家理财公司存续的“固收+权益”

理财产品数量为4,945只(以产品登记编码为统计标识)。其中,工银理财、中银理财

和交银理财三家理财公司包揽前三,存续数量分别为473只、433只和400只,占存

续总量比例分别为9.57%、8.76%和8.09%。

募集方式上,存续产品多为公募型产品,占存续产品总量比例为94.07%,私募

型产品占比5.93%;运作模式上,封闭式净值型产品占比51.57%,开放式净值型占

比48.43%;投资周期上,1-2年期限产品占比最高,达到30.48%,6-12年期产品次

之,占比22.44%。

第三章“固收+权益”类理财产品运作分析

22

第30页

| 2023年一季度银行理财产品实际运作报告

2023年一季度,A股市场整体震荡上行,三大股指集体收涨,由ChatGPT引发

的人工智能热浪更是使得相关板块个股多次涨停,权益市场的良好表现对“固收+”

产品产生了较好的收益增强效果。从理财公司公募产品的收益情况看,除投资周期

为1-2年的“固收+权益”产品平均收益率略低于纯固收产品外,其余期限产品均跑

赢纯固收产品表现。其中,3年以上期限的“固收+权益”产品收益率均值为1.46%,

比同期限纯固收产品1.20%的收益率高出0.26个百分点。

23

第31页

3.3 理财风云榜(“固收+权益”机构榜):

高盛工银理财3.96%季度收益排第一,

平安理财打造多资产多策略体系

从2023年一季度“固收+权益”公募产品业绩情况看,29家理财公司的净值增长

率均值均为正,其中,高盛工银理财以3.96%的平均收益率荣登榜首,而贝莱德建信

理财与徽银理财则分别以2.62%和1.68%的平均收益率分列第二和第三。

而通过划分投资周期来看,各投资周期的收益率均值整体上随着期限的增长而

增大。一方面,长期限的投资可以降低短期波动对投资者的影响,避免出现大幅赎

回现象,更方便理财公司的管理以及管理人投资理念的发挥,另一方面,负债端期限

的延长使得管理人能够配置更长期限的资产,而为了弥补流动性风险,长期限资产

往往比短期限资产具有更高的收益率。

值得注意的是,平安理财的“固收+产品”在股份行理财公司中优势突出。课题

组了解到,平安理财产品以“启航成长”、“稳健成长”和“卓越成长”三大系列为主要

代表,多为开放式净值型产品。其中,“卓越成长”系列是由平安理财打造的\"固收+

第三章“固收+权益”类理财产品运作分析

24

第32页

| 2023年一季度银行理财产品实际运作报告

权益\"旗舰产品。作为一款追求确定性和弹性的固收+产品,“卓越成长”系列坚持\"

固收+\"绝对收益定位,稳中求进。2022年四季度市场整体迎来转折,疫情及地产政

策快速调整,呈现股强债弱的基本行情。“卓越成长”系列把握住了权益预期改善和

债券票息配置机会,净值短暂回撤后在23年快速修复,2023年以来平均年化收益率

4.39%。2022年以来到期产品平均兑付年化收益3.02%,在一波三折的市场环境中

取得相对稳健的收益。自2019年9月首发以来,“卓越成长”系列合计已完成兑付

85 次,历史到期兑付均为正收益,平均兑付收益年化收益率 3.73%,最高兑付

6.87%,最低兑付1.42%,充分体现了\"稳中求进\"的特征。

坚持多元化资产配置策略,控制回撤。“卓越成长”系列关注股债及另类资产性

价比,通过波动率平衡、估值再平衡不断适应市场环境,优化股债等资产配比。权益

部位均衡配置多元权益和另类策略增厚收益,通过对冲打新、定增策略、CTA策略、

基金优选等增加收益获取的多元性,降低单一资产波动对产品净值波动带来的冲

击。同时,“卓越成长”系列定位中长期限,通过拉长投资期限,不断平滑波动,力争

为客户带来更好的持有体验。自首发产品成立以来,经历三年多市场考验“,卓越成

长”系列最大回撤控制在3.00%以内(数据截至2023年4月底)。

而从最大回撤来看,2023 年一季度高盛工银理财和贝莱德建信理财虽然以

3.96%和2.62%分别摘得了收益榜单的冠亚军,但二者的最大回撤同样断崖式地远

超于其他理财公司,高盛工银理财的最大回撤更是达到了6.37%,是其净值增长率

的1.61 倍。而其他理财公司的最大回撤均在合理范围,渝农商理财甚至取得了零

回撤,风控表现突出。

25

第33页

序号

1

2

3

4

5

6

7

8

9

10

产品名称

“净享利”系列开放式理财产品0308期

智慧象固收增强FOF一年定开32号理财产品E类

招睿鑫远生金十七月封闭1号增强型固定收益类理财计划A款

招睿鑫远生金十四月定开8号增强型固定收益类理财计划S款

招睿卓远一年定开2号增强型固定收益类理财计划

璀璨人生成就系列人民币个人理财计划(共享)2022年129期

兴合丰瑞1号净值型理财产品

“稳富”固收增强(封闭式)2022年157期

私行精选福星固收类封闭式产品2022年第72期

鑫享指增目标盈稳健一年封闭1期固收类理财产品

管理人

上银理财

信银理财

招银理财

招银理财

招银理财

青银理财

兴银理财

中银理财

建信理财

平安理财

15.84%

3.35%

3.33%

3.32%

3.22%

3.17%

3.00%

3.00%

2.92%

2.91%

0.00%

0.04%

0.20%

0.19%

0.03%

0.05%

0.78%

0.03%

0.17%

0.31%

28.75%

2.74%

1.70%

1.70%

1.81%

4.03%

3.05%

1.37%

1.28%

2.10%

/

346.09

66.90

71.73

504.81

230.99

15.45

447.12

67.95

37.95

数据来源:南财理财通

2023年一季度理财公司“固收+权益”公募产品业绩TOP10

Q1年化

波动率

Q1净值

增长率

卡玛

比率

Q1最大

回撤

3.4 理财风云榜(“固收+权益”产品榜):

上银理财产品遭遇巨额赎回,净值跳涨15.84%

在2023年一季度理财公司“固收+权益”公募型产品业绩榜单中,共有8家理财

公司上榜,招银理财占三席上榜产品最多,上银理财、信银理财、青银理财、兴银理

财、中银理财、建信理财和平安理财各有一只产品上榜。

从收益表现看,上榜的10款产品一季度净值增长率均在2%以上,有8只产品突

破 3%。上银理财“净享利系列开放式理财产品 0308 期 WPJK21M0308A”以

15.84%的净值增长率遥遥领先于其他产品排名第一,信银理财“智慧象固收增强

FOF一年定开32号理财产品E类”和招银理财“招睿鑫远生金十七月封闭1号增强

型固定收益类理财计划A款”分别以3.35%和3.33%的增长率分列第二和第三。

从风险指标看,榜单产品年化波动率大多控制在3%以下,而上银理财“净享利系

列开放式理财产品0308期WPJK21M0308A”的年化波动率则达到了28.75%,比年

化波动率为4.03%的第二名,青银理财“璀璨人生成就系列人民币个人理财计划(共

享)2022年129期”高出24.72%。最大回撤率方面,上榜产品一季度的最大回撤均小

于1%,上银理财“净享利系列开放式理财产品0308期WPJK21M0308A”虽然波动率

第三章“固收+权益”类理财产品运作分析

26

第34页

| 2023年一季度银行理财产品实际运作报告

最高,但却取得零回撤,表明其超高的波动率是由于产品净值的大幅攀升所带来的。

从绩效指标卡玛比率看,除排名第一位的上银理财“净享利系列开放式理财产

品0308期WPJK21M0308A”回撤幅度为0外,表现最优的是招银理财“招睿卓远一

年定开2号增强型固定收益类理财计划”,其一季度净值涨幅与最大回撤率的比值

高达504.81。

南财理财通课题组选取一季度收益、风控与绩效均表现最好的榜首产品上银理

财“净享利系列开放式理财产品0308期WPJK21M0308A”进行深度分析。

该产品是上海银行于2021年7月12日成立的开放式净值型产品,后划转到上

银理财,产品投资周期为 3 个月,风险等级为 R2(中低风险),业绩比较基准为

4.16%,起购金额为1万元,面向非上海地区新户。截至2023年3月31日,产品资

产净值为3.85亿元。

根据其成立以来的净值增长曲线可以发现,该产品份额净值在2023年一季度

之前整体呈现出缓慢上行的态势,而在今年1月10日开始发生净值跳涨,单位净值

从 1 月 9 日的 0.99633 跃升到 1 月 20 日的 1.15393,累计净值也从 1 月 9 日的

1.04915跃升到1月20日的1.20675,期间累计净值上涨了15%。

根据南财理财通课题组推算,2023年1月10日为“净享利系列开放式理财产品

0308期WPJK21M0308A”第6个投资周期的结束日,该产品份额可能发生了巨额

赎回导致净值跳涨。不过,该产品份额具体资产规模并未公布,仅根据母产品在2022

年四季度报告和2023年一季度报告中所披露的资产净值和份额净值,可以大致计算

出母产品在2022年四季度末产品份额约为14.55亿份,而在2023年一季度末产品份

额约为3.85亿份,可见母产品在第6个投资周期结束后遭遇了产品份额的巨额赎回,

27

第35页

故猜测A份额产品“净享利系列开放式理财产品0308期WPJK21M0308A”也因巨额

赎回导致净值跳涨。

具体来看,巨额赎回情况下,有三种原因可导致产品净值跳涨。一是赎回费计

入理财资产,使得剩余很小的规模出现净值跳涨;二是净值计算的保留小数位数问

题。正常情况下是保留4位小数,有巨额赎回的时候通常会发公告表示使用8位小

数。如果没有发公告而直接使用4位小数进行计算,就有可能对净值造成较大影响,

导致净值的大幅波动;三是赎回时一般T日提交赎回申请,T+1日确认,T+2或者T+

3支付赎回款,在T日至T+2日之间,有两个工作日的投资收益归入剩余资产,也会

导致净值大幅波动。

从资产配置情况看,在2023年一季度之前,资产组合中现金及银行存款与债权

类资产配置比例始终不低于89%,权益资产的占比控制在10%以下。根据该产品

2022年第四季度报告显示,在2022年四季度报告期末,管理人配置了13.57%的现

金及银行存款、75.87%的债权类资产、9.97%的权益类资产和0.59%的公募基金。

管理人指出,债券市场经过短期大幅下跌后处于修复行情,债市主导因素将重新回

到经济基本面和资金流动性,而预计一季度呈现宽货币宽信用的宏观环境,债券市

场有波段交易的机会。权益市场方面,权益资产已经处于低估值水平,配置价值相

对凸显。随着需求不断向好,中长期对权益市场维持乐观。因此,在2023年一季度

末,管理人调整了债权类资产的配置比例,增持了现金及银行存款、权益类资产和公

募基金,其中权益类资产比例从2022年四季度末的9.97%提升到2023年一季度的

14.20%,抓住了一季度权益市场整体上行、三大股指集体收涨的机会。相比于2022

年权益市场的调整浪潮为“固收+权益”产品带来了负收益,今年一季度的权益市场

践行了“固收+权益”产品中“+”的涵义。

第三章“固收+权益”类理财产品运作分析

28

第36页

| 2023年一季度银行理财产品实际运作报告

从前十大持仓资产看,管理人在底层资产配置进行了较大的改动,增加了上海

当地的非标债权投资的同时,信用债产品配置也发生了较大变化。“22农发08”发行

期限为1年,息票率1.65%“,22宁证02”发行期限为2年,息票率2.40%,而“19杭州

银行二级”和“18中信银行二级02”的发行期限均为10年,息票率分别为4.60%和

4.80%“,22常熟发投PPN002”发行期限为3年,息票率3.00%,可见在2023年一季

度,管理人更倾向于配置长期限债券,从而为资产组合谋取更高的收益率。

29

第37页

CHAPTER 1

混合类理财产品

运作分析

CHAPTER 4

30

第38页

| 2023年一季度银行理财产品实际运作报告

4.1 发行概览:

发行量同比锐减64%,单机构最高新发仅9只

2023年一季度理财公司混合类公募理财发行量同比锐减。南财理财通数据显

示,2023年一季度,全市场共有16家理财公司新增发行70只混合类理财产品。其

中,理财公司新发公募产品占比80%,新发私募产品占比20%。

相较去年同期190只的发行总量,2023年一季度,理财公司混合类产品发行量同比

减少120只。2023年第一季度,理财公司新发公募产品56只,较2022年Q1同比降低

64.1%。理财公司合计新发混合私募产品14只,较2022年一季度同比降低58.82%。

在公募产品中,发行量占比最高的为股份行理财公司,数量占比42.76%;合资

理财公司占比最低,为7.14%。

具体来看,平安理财、苏银理财发行数量领跑,光大理财和农银理财新发产品数

量并列前三,依次发行9只、8只、6只和6只,平安理财为最高发行管理人,仅9只产

品。与此同时,招银理财和中银理财各仅发行5只;汇华理财发行仅4只;上银理财

发行仅3只;南银理财、宁银理财和兴银理财各发行仅2只;杭银理财、交银理财、民

生理财和信银理财各发行仅1只。

31

第39页

从新品运作模式看,32只产品为开放净值型,24只产品为封闭式净值型。值得

注意的是,去年一季度,发行新品结构以封闭净值型为主,2023年一季度混合类新

品开放净值型产品数量超过封闭净值型。

从风险等级来看,新发产品风险等级集中在三级(中风险)。其中,二级(中低风

险)产品占比 7.14%,三级(中风险)产品占比 87.5%,四级(中高风险)产品占比

5.36%。

从投资周期看,一季度新发产品投资集中在2-3年。其中,投资周期在1月以

内,1-3个月,和3-6个月内的产品占比均为5.36%,投资周期在6-12个月的产品占

第四章 混合类理财产品运作分析

32

第40页

| 2023年一季度银行理财产品实际运作报告

比 14.29%,投资周期在 1-2 年的产品占比 21.43%,投资周期在 2-3 年的产品占比

41.07%,投资周期在3年以上的产品占比为7.14%。

4.1.1 新发品基准同比降低54bps,招银理财“吸金”规模第一

从业绩比较基准看,一季度新发混合类公募产品业绩比较基准较去年同比降低

54个基点。

2023一季度新品业绩比较基准均值为4.77%,2022年一季度新品业绩比较基

准为5.31%。(注:仅核算区间报价和固定报价的公募混合类产品,区间报价的业绩

比较基准取上下限均值,挂钩报价暂不计入)

从新发混合类公募产品平均业绩比较基准排行榜单来看,2023年一季度基准

比较基准均值排名前三的分别是民生理财、信银理财和苏银理财,混合类新品平均

业绩比较基准依次为7.1%、5.5%和5.49%。其中,民生理财业绩基准较高,是因为

纳入核算的仅有一只产品“荣竹平衡混合三年封闭增颐款7号理财产品C”,投资周

期为3年,风险等级为R3,实际业绩比较基准为5.2%~9%。

理财公司一季度新发公募混合产品募集规模为82.54亿元。从一季度混合类单

只产品募集规模来看,如果以10亿为分界线,仅有一只产品募集规模超10亿元。

33

第41页

其中,招银理财“招智睿和稳健(安盈优选)一期(18月封闭)”为理财公司混合类

公募产品“吸金”榜第一位,产品实际募集规模为11.89亿元。光大理财“阳光橙安盈

季开4号”为一季度“吸金”榜第二位,产品实际募集规模为8.94亿元。招银理财“招

智睿远平衡(安盈优选)五十八期”为募集榜单第三位,募集规模为7.93亿元。

第四章 混合类理财产品运作分析

34

第42页

| 2023年一季度银行理财产品实际运作报告

4.2 存续情况:

工、农、中、建存量最大,封闭型占比52.87%

有话要说...