上市后亏损超27亿,这家创新药企拟赴港二次上市

- 体育赛事

- 2024-12-18 19:03:08

- 1

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

12月16日-18日,迈威生物三个交易日合计下跌8.33%。最新收盘,该公司股价为20.81元,总市值为83.16亿元。

从2024年年初以来,多家上市公司掀起“A赴H”热潮。近日,迈威生物宣布计划发行H股股票并在香港联交所上市。截至今年三季度末,迈威生物存在净利亏损、资产负债率攀升、货币资金储备缩水等情形。

上市后0分红,又抛出融资计划

迈威生物是一家全产业链布局的创新型生物制药公司。

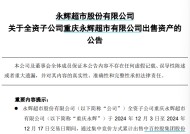

12月15日晚,迈威生物公告称,为满足经营发展的资金需求,实现可持续发展,提升国际化水平,拟发行H股并在香港联交所主板上市。

在资金方面,迈威生物于2022年1月份上市。据wind统计,迈威生物上市后累计股权募资(首发募资)金额为34.77亿元。另一组数据显示,迈威生物近三年现金分红金额为0元。

迈威生物在2024年半年报中表示,该公司营运资金主要依赖于外部融资,若经营发展所需开支超过可获得的外部融资,将造成经营活动现金流紧张,进而对其产品研发投入、人才引进、团队稳定等方面造成不利影响。

在国际化方面,近年来,迈威生物设立国际业务部和商务拓展部,进行境外市场推广及全球商务合作。

迈威生物曾提到,对于成熟品种,尤其是生物类似药,该公司聚焦于埃及等中东北非国家、印尼等东盟国家、巴基斯坦等南亚国家。面向欧美等发达国家或境内头部药企,该公司通过对外授权等合作模式推进合作。

今年11月份,迈威生物接受机构调研时表示,截至三季度报告披露日,该公司已完成覆盖海外市场数十个国家的正式合作协议或框架协议的签署,累计金额1428.5万美元。

迈威生物国际化情况怎样?从数据看,截至2023年末,来自境外的收入为6856万元,占当期营收比重达53.63%。2024年上半年,来自其他地区(非中国大陆地区)的收入为3554万元,占当期营收比重达30.77%。

“一升两降”难题待解

观察上市公司财务指标变动,往往能发现一些信号。

目前,迈威生物未实现正盈利。从2017年至2023年,迈威生物的归属净利润均为亏损状态,即连续7年盈利为负。

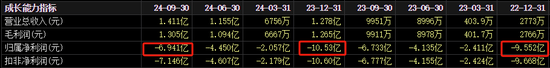

以上市后数据举例,2022年、2023年,迈威生物的归属净利润分别亏损9.552亿元、10.53亿元。2024年前三季度,迈威生物的归属净利润亏损6.941亿元。经计算,迈威生物上市后合计亏损金额超27亿元。

在2024年半年报中,迈威生物提示了业绩大幅下滑或亏损的风险。该公司提到,“产品商业化进度可能低于预期”、“成本及费用的增长金额可能会大于销售收入的增长金额”。

创新药物研发需要高额的资金投入,而大笔研发投入是影响迈威生物盈利端的因素之一。

数据显示,2022年、2023年,迈威生物的研发费用分别为7.586亿元、8.358亿元,占当期营收比重分别约为2735.66%、654%。2024年前三季度,迈威生物的研发费用为4.810亿元,占当期营收比重约为340.9%。

然而,创新药研发具有周期长、投入大、风险高的特点,一款新药从开始研发到获批上市,一般需要多年时间。当创新药企推出一款产品,需要经历研发、审批、商业化推广等多个步骤。只有产品实现的商业化收入覆盖研发成本,最终才能为创新药企贡献正收益。

进一步看,迈威生物在商业化过程中还将面临竞争压力。迈威生物在招股书中曾提到,行业内的可比公司主要为生物制药公司与创新药物研发公司,包括君实生物、百奥泰、神州细胞、艾力斯、康希诺等。

迈威生物业绩未扭亏的“旧愁”未解决,部分财务风险指标变动引起外界关注。

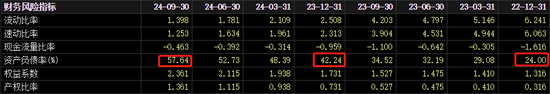

2022年、2023年,迈威生物的资产负债率从24%攀升至42.24%,流动比率从6.241下降至2.508,速动比率从6.063下降至2.313。一般来说,流动比率和速动比率是衡量企业短期偿债能力高低的两个重要财务指标。

2024年前三季度,迈威生物的资产负债率为57.64%,同比增长23.12个百分点,同期所属行业的平均资产负债率为27.16%。2024年前三季度,迈威生物的流动比率为1.398、速动比率为1.253,而2023年前三季度这两项数值分别为4.203、3.904。

2022年、2023年,迈威生物的货币资金余额从24.91亿元下降至16.51亿元。2024年前三季度,货币资金余额为15.64亿元,同比下降10.87%。

不难发现,迈威生物近年资产负债率在升高,同时短期偿债能力减弱、货币资金余额下降,出现了“一升两降”。在持续投入研发且净利持续亏损背景下,迈威生物选择赴港融资具有一定紧迫性。

迈威生物后市业绩如何,我们将继续关注。

有话要说...