1月3日财经早餐:重磅经济数据来袭,三件大事揭开2022帷幕

- 欧洲杯直播

- 2024-12-11 16:54:35

- 3

本周(2022年1月3日- 1月9日当周)将迎来多个重磅经济数据,包括欧元区、中国、美国、英国等国家地区将将公布12月PMI数据,欧元区本周还将公布11月零售销售、12月CPI、工业景气指数及消费者信心指数等一系列经济数据,值得注意的是,欧洲能源危机持续推高欧元区通胀并对供应链造成打击,12月相关数据或将有所体现。

不过,本周市场的目光将主要聚焦在三件大事上,首先,周二将举行24届OPEC和非OPEC产油国部长级会议,讨论2月份产量水平,届时OPEC还将推选出新的秘书长。市场预计,OPEC+可能会在会上坚持现行的逐月增产40万桶/日计划。其次,美联储将于周四公布上月货币政策会议纪要,同时,多名官员将公开发表讲话。最后,美国12月季调后非农就业人口数据将于周五公布,分析师预估本次非农就业人数将新增40万人,前值为21万人。

①周一(1月3日),欧元区、法国、德国及美国12月Markit制造业PMI终值。

②周二(1月4日),中国12月财新制造业PMI、德国11月实际零售销售、瑞士12月CPI、德国12月失业率、英国12月Markit制造业PMI终值、美国12月ISM制造业PMI、美国11月JOLTs职位空缺、第24届OPEC与非OPEC产油国部长级会议以视频方式举行。

③周三(1月5日),美国12月ADP就业人数。

④周四(1月6日),中国12月财新服务业PMI、英国12月Markit服务业PMI终值、德国12月CPI年率、美国11月贸易帐、美国12月ISM非制造业PMI、美国11月耐用品订单月率、美联储FOMC公布货币政策会议纪要。

⑤周五(1月7日),日本12月东京CPI年率、德国11月季调后工业产出、法国11月贸易帐、欧元区11月零售销售、12月CPI、工业景气指数及消费者信心指数、美国12月非农就业人口变动、美国12月失业率、加拿大12月IVEY季调后PMI、圣路易斯联储主席布拉德及旧金山联储主席戴利分别就美国经济和货币政策发表讲话。

⑥ 周六(1月8日),里奇蒙德联储主席巴尔金及亚特兰大联储主席博斯蒂克就美国经济前景发表讲话、美国商品期货交易委员会(CFTC)公布周度持仓报告。

⑦ 周日1月9日),英国央行货币政策委员曼恩就全球经济发表讲话、亚特兰大联储主席博斯蒂克在美国经济学会上就多样性、公平性和包容性发表讲话。

周一(1月3日),因元旦补休,

英国伦敦证券交易所,休市一日;

加拿大多伦多证券交易,所休市一日;

新西兰新西兰证券交易所,休市一日;

日本东京证券交易所,休市一日;

澳大利亚悉尼证券交易所,休市一日;

中国沪深交易所及北交所,休市一日;

中国香港交易所,北向交易关闭;

中国上期所、大商所、郑商所、上金所及中金所休市一日。

【Crossmark:美联储的首次加息不会让股市上涨行情脱轨】Crossmark?Global?Investments的首席市场策略师Victoria?Fernandez认为,即使美联储开始加息,美股在2022年第一季度也将继续受到支撑。她表示,从历史上看,股市在首次加息后会继续上涨,直到美联储第二次或第三次加息之后才真正受到冲击。她预计美联储要到6月份才会开始加息,届时通胀已经触及峰值;即使最早在3月加息,也不会立即让股市上涨行情脱轨。她仍然认为股市有很强的支撑,至少在第一季度,可能是明年上半年。然后才开始更多一点担心,预计会看到增长趋平。

【伊朗外长:新一轮伊核谈判将聚焦“新的共同草案”】伊朗外长阿卜杜拉希扬27日表示,伊朗核问题全面协议相关方当天在奥地利首都维也纳开始举行第八轮美伊恢复履约谈判,将重点讨论一份“新的共同草案”。伊朗新闻电视台当天援引阿卜杜拉希扬的话报道说,这份“新的共同草案”涉及取消对伊制裁和核查等问题,是各方在上一轮谈判中达成的。新一轮谈判将聚焦于该草案。对伊朗来说,最重要的问题是伊朗石油可以“无限制”出售,出售资金以外币形式存入伊朗的银行账户。(新华社)

【美国12月24日当周,API原油库存减少309万桶,库欣原油库存增加159.4万桶,汽油库存减少31.9万桶,精炼油库存减少71.6万桶】

【法国、英国单日新增确诊病例数创纪录新高】法国报告最近24小时新增179807例新冠肺炎确诊病例,单日新增确诊病例数创纪录新高;此前一日报告新增30383例。英国新增129471例新冠肺炎病例。

【EIA报告:美国截至12月24日当周,除却战略储备的商业原油库存减少357.6万桶至4.2亿桶,汽油库存减少145.9万桶,精炼油库存减少172.6万桶;美国战略石油储备库存减少140万桶至5.95亿桶。上周美国国内原油产量增加20万桶至1180万桶/日】

【四名欧佩克+消息人士:欧佩克+可能会在1月4日的会议上坚持现有政策,并确认明年2月石油产量将继续增产40万桶/日】

【达利欧:美联储可能加息4-5次,明年这将是一个敏感问题】12月稍早,全球最大对冲基金桥水基金创始人瑞·达利欧预计,美联储明年将加息4-5次,直到对股市产生负面影响为止。美国现在有两种通胀:一种是当对商品和服务的需求超过生产能力时出现的周期性通货膨胀,另一种是由货币和信贷超发造成的货币通胀。对于第二种通胀,他警告,如果现金和债券持有人要大举抛售这些资产,央行将不得不以更快速度加息,或者通过印钞和购买金融资产来维持低利率,而这将加剧通货膨胀。这给美联储的政策制定增加了难度。(21世纪经济报道)

【2021年收官之际美联储逆回购工具使用量创纪录新高】美联储周五(12月31日)固定利率逆回购工具使用规模为1.905万亿美元,突破12月20日所录得的1.758万亿美元、并创历史新高。2021年以来逆回购工具使用量激增,因为投资者需要一个地方来存放短期现金,而美国短期国债因财政部减少现金余额和美联储购债等因素影响出现失衡。一到季度末,对逆回购的需求也往往会大幅上升,因为经纪商减少在回购协议市场的活动,以巩固资产负债表来满足监管要求。尽管如此,即使没有季度末因素影响,自8月以来需求经常超过1万亿美元,策略师认为,在美联储停止购债前,对逆回购工具的强烈需求不太可能减弱。

【英国央行加息效果立竿见影,通胀预期从25年高点回落】英国央行启动加息周期让交易员们松了一口气,衡量市场通胀预期的一个指标正在从逾20年高点回落。利用10年期英国国债收益率与10年期通胀保值国债收益率差距计算的10年期盈亏平衡通胀率本月势将创下2019年10月以来的最大降幅。瑞银利率策略师Rohan?Khanna表示,随着全球通胀的暂时性因素减弱,英国10年期盈亏平衡通胀率在2022年将回到3%至3.5%的区间。今年早些时候,英国10年期盈亏平衡通胀率此前飙升至1996年以来的最高水平。本月的回撤使得盈亏平衡通胀率全年涨幅降至94个基点,为2009年以来最大。

虽然最后一个交易日有所下跌,但美国股市全年仍较去年实现了可观上涨,可以说出乎1月份时绝大多数人的预料。指数和纳斯达克100指数上周五震荡下跌,交投清淡。指数和纳斯达克100指数今年累计涨幅都超过27%,就连年初时最乐观的分析师也没想到股市会有这个成绩。

指数收于4766点,距离上周周中创下的年内第70个纪录新高只差30点不到,不过已经比1月份调查时分析师的预测高出一大截,当时最高预测点位是4400点,22位分析师的平均预测是4074点。

德意志银行高级美国经济学家Brett Ryan表示,如果说今年我们学到了一件事的话,那就是美国经济证明了其面对疫情相关挑战是能够保持韧性的,虽然omicron和财政不确定性给未来带来风险,但即使风险成真,经济也能够以远超趋势的水平增长。

上周五上涨,盘中一度刷新11月22日以来高点至1830.34美元/盎司,得益于美元和全球股市回落。

金价2021年全年下跌3.65%,创下2015年以来最大年度跌幅,受累于美元复苏,全球经济复苏推动更多投资者转向风险更高资产,并抑制对黄金等避险资产的兴趣。此外,有迹象表明,各国央行将加快缩减大流行引发的大规模印钞支持措施。

DailyFX分析师Warren Venketas表示,由于美国10年期国债收益率将在2022年触及2%,加上通胀料为暂时性,当然还有更高的利率,黄金可能会陷入一场下坡之战,预计美联储将在2022年实施三次加息。

美油2021年累计上涨55%,创下逾10年来最大年涨幅;期货全年上涨50%,为2016年以来最大涨幅;因疫苗的推出加速了经济重启并刺激全球消费,而原油产量的回升速度相对较为缓慢。

omicron变异株迅速蔓延之际,投资者正在考量未来一年能源需求的前景,OPEC+本周将开会讨论产量政策。

美国原油价格创下1983年来最长季度连涨纪录。11月末出现omicron时市场一度震荡,涨势受到威胁,但随着需求似乎能够抵御疫情的升温,原油又开始反弹。

瑞银大宗商品分析师Giovanni Staunovo表示,由于需求复苏且石油供应滞后于需求增长,油库存持续下降,因此原油价格在2021年表现出色,但2022年市场的表现仍然依赖于OPEC+的石油供应情况。

包括俄罗斯在内的的OPEC+将于本周初举行会议,讨论2月份产量水平,届时OPEC还将推选出新的秘书长。

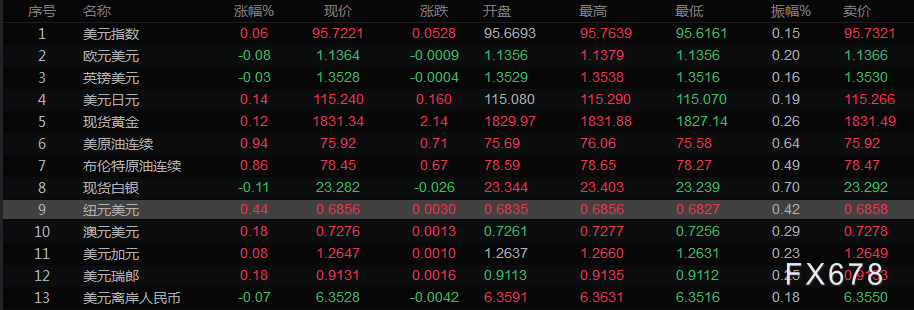

上周五下跌,创11月30日以来新低至95.56,但随着市场对美联储将收紧货币政策的预期升温,该指数全年涨幅仍为六年来最大。加元成为G-10货币中表现最好货币。

跌0.32%至95.67,不过指数全年上涨6.36%,为2015年以来最大年涨幅。美元兑多数货币走低,低流动性和欧洲假期放大了资金流的影响,再平衡模型显示美元在月末普遍走软。

受平仓交易和金价上涨推动,加元一度上涨0.9%至1美元兑1.2621加元,收复了12月8日加拿大央行会议后的跌势。

盘中上涨0.54%至1.1386,为11月16日以来最高水平。欧元较上月全年累计下跌近7%。欧元兑瑞郎创一周最大涨幅,受空头回补推动;之前该汇率一度触及六年新低1.03264。瑞士央行第三季度买入价值28亿瑞郎的外币,之后瑞郎开始兑欧元大幅上涨。

涨0.24%至1.3531,创11月10日以来新高;英镑兑欧元盘中触及2020年2月底以来的最高水平,因为对疫情所带来经济影响的担忧有所缓解,提振了风险货币,同时分析师预计英国央行将在2022年进行更多加息。

在115上方徘徊,因油价和美国国债收益率回落。日元12月下跌1.7%,日元是2021年表现最差的G-10货币,在全球股市强劲上涨和通胀担忧的情况下,日元兑美元全年下跌逾11%。

在挪威央行加息25个基点的提振下,挪威克朗12月上涨2.42%。

【机构分析:欧佩克可能继续增产】机构预计欧佩克及其盟友将在下周的会议上宣布恢复更多的石油供应,表明该组织对全球需求前景持乐观态度。机构的一项调查显示,以沙特和俄罗斯为首的欧佩克很可能继续每月增产40万桶/日,恢复疫情期间暂停的产能。几位代表也表示,他们预计将于2月生效的增产措施将继续实施。咨询公司RapidanEnergyGroup总裁BobMcNally表示,只要奥密克戎变异株或宏观经济下行不会再次打压需求,市场就能承受额外的石油供应。

【美国银行:受益于西德克萨斯州和宾夕法尼亚州页岩油田的新井开发,美国今年天然气日产量预计将增加3.5立方英尺。若市场”供应充足”,预计2022年美国天然气期货均价为3.45美元/百万英热,2023年为3.10美元/百万英热。(去年12月的均价为略低于4美元/百万英热)。】

【美国2022年天然气市场可能出现供过于求状态】对气候变化的担忧正促使一些观察人士对夏季天然气波动加剧的可能性发出警告。Bok Financial Securities交易员Dennis Kissler称,“我们看到了回暖迹象,如果夏季温度高于正常水平,仲夏月份的天然气价格可能会非常不稳定。”而美国国内天然气产量大幅跃升是波动性加剧的另一个潜在因素。纽约能源对冲基金Again Capital联合创始人John Kilduff表示,今年美国天然气日产量可能达到创纪录的1000亿立方英尺,或导致市场陷入供应过剩的局面。

【英国对欧盟商品开始全面海关管制,或致英国食品短缺】从今年1月1日起,英国脱欧后新的欧盟商品进口海关管制规则正式生效。有英国食品行业团体警告称,新的边境运营模式开启,短期内或将导致英国出现食品短缺问题。在食品贸易方面,英国从欧盟的进口量是其对欧盟出口量的5倍。据英国零售商协会表示,目前,英国80%的进口食品来自欧盟。(央视财经)

【俄罗斯12月石油产量环比持平,欧佩克+继续增产或面临局限性】俄罗斯能源部旗下CDU-TEK部门的初步数据显示,俄罗斯上个月石油产量为1090.3万桶/日,与11月持平。由于CDU-TEK没有提供原油和凝析油之间的细分数据,因此很难评估俄罗斯在欧佩克+协议下的减产执行率。如果凝析油日产量与11月的约93万桶持平,那么原油日产量约为997.3万桶,比12月的配额低约3.7万桶。尽管欧佩克+慷慨地给俄罗斯增加了产量配额,但俄罗斯上月仍未能提高石油产量,或表明该国已部署了现有的所有产能。这也从侧面凸显出欧佩克+在需求复苏情况下继续增产所面临的局限性。

【2022年铁路春运预计发送旅客2.8亿人次,同比料增28.5%】中国国家铁路集团有限公司获悉,2022年铁路春运自1月17日开始,2月25日结束,共40天,全国铁路预计发送旅客2.8亿人次,同比增长28.5%。按照火车票提前15天发售的安排,2022年1月3日,铁路部门将开始发售2022年春运火车票。春运期间铁路部门将继续加强发电供暖用煤、东北粮食、春耕化肥、节日物资等关系国计民生的重点物资运输,确保人民群众温暖过冬和国民经济平稳运行。加大春节放假期间货源、装卸力量和机具组织,提高作业效率,力保全国铁路日均装车17万车以上,力保全国363家直供电厂存煤可耗天数15天以上。(中新网)

【中国可转债跻身2021年全球大类资产表现十佳之列】据统计,海兰转债是2021年上市可转债中表现最特殊的一只,获得“最贵”“涨幅最大”“振幅最大”的三重称号。上银转债是2021年上市可转债中最受基金欢迎的可转债,共325家基金持有,基金持有市值合计53.68亿元。2021年共发行120只可转债,总额2822.47亿元。2021年上市的可转债上市首日涨幅平均值为19.27%。2022年可转债走势如何?海通证券固收首席分析师姜珮珊称,在新增供给仍多、存量转债不赎回增多的情况下,可转债市场将继续扩容。基金、年金增持可转债,需求保持旺盛。Wind数据显示,珀莱转债、回盛转债将在2022年1月4日、1月7日上市,博瑞转债、隆22转债将于2022年1月4日、1月5日进行网上发行。(中证报)

【蔚来汽车CEO李斌:汽车行业最终真正的决赛差不多在2024/25年出现】蔚来汽车CEO李斌认为,像华为、小米、苹果,他们在汽车领域的计划已经越来越清晰,从2022年开始大家肯定都在埋头干活,所以我觉得这个行业最终真正的决赛,还是差不多在2024年、2025年这个时间段。可能更根本性的行业格局变化,会在那时看得更清楚一些。

【2021年,北向资金净流入刷新多项纪录】Choice数据显示,2021年累计净流入4321.69亿元,创年度净流入历史新高;12月净流入889.92亿元,创月度历史新高;2021年12月6-12日单周净流入488.34亿元,创周度历史新高;5月25日净流入217.23亿元,创单日历史新高。(中证报)

【天风证券:2022年通信+储能/新能源等细分领域应用进入加速发展阶段】天风证券1月2日发布通信行业研报指出,展望2022年,我们认为,应重点围绕高景气赛道以及低位/低估值+反转逻辑标的。重点关注:通信+储能/新能源、物联网/车联网、云计算、工业互联网等细分领域应用进入加速发展阶段,成长逻辑清晰。中长期看,持续关注业绩确定性较强的高景气细分赛道。建议关注:物联网/智能汽车、光纤光缆/海缆、军工通信、主设备、视频会议、IDC、运营商等。

MyFxtops迈投(www.myfxtops.com)-靠谱的外汇跟单社区,免费跟随高手做交易!

免责声明:本文系转载自网络,如有侵犯,请联系我们立即删除,另:本文仅代表作者个人观点,与迈投财经无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

著作权归作者所有。

商业转载请联系作者获得授权,非商业转载请注明出处。

下一篇:1月4日上市公司晚间公告速递

有话要说...